概述:2022年1-5月国内轴承钢粗钢产量同比上升2.05%,轴承钢材产量同比上升4.78%。回顾6月份轴承钢市场,市场价格整体呈现弱势下跌态势,跌至年内新低水平。截止到目前国内轴承圆钢50mm(连铸)均价为6154元/吨,较5月底下跌216元/吨,月环比跌幅为3.51%。月初疫情逐步得到有效控制后,市场整体需求仍未见明显好转,商家悲观情绪加重,现货价格快速走低。进入7月,全国轴承钢生产企业并没有大幅度的停产减产,供给端压力犹在,且市场受雨季及高温天气影响,需求或依旧难有明显改善,预计7月轴承钢市场价格或将低位盘整运行。

一、国内轴承钢产量情况

(一)2022年1-5月轴承钢产量:粗钢、钢材同比双双上升

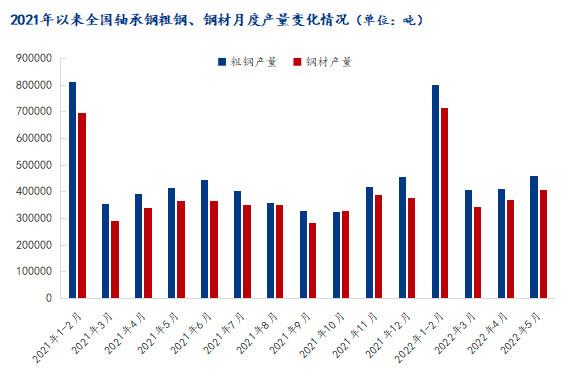

根据特钢协统计数据显示,2022年1-5月我国主要优特钢企业轴承钢粗钢产量为207.63万吨,与去年同期相比上升2.05%;2022年1-5月我国主要优特钢企业轴承钢材产量为183.55万吨,与去年同期相比上升4.78%,详见图1。

图1:2021年以来全国轴承钢粗钢、钢材月度产量变化情况

(二)2022年1-5月轴承钢各生产企业成品材产量:钢厂产量同比增加

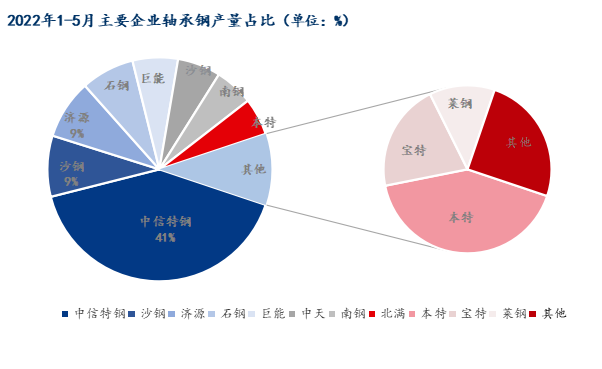

从图2可以看出,目前轴承钢产量较大的生产企业分别是:中信特钢(兴澄特钢、大冶特钢、青岛钢铁)、沙钢(东北特钢、永钢)和济源钢铁,占到总产量的59%。2022年1-5月轴承钢整体产量在增加,石钢、莱钢、建龙、济源、中特等钢厂产量较去年同期相比均有增加,西宁、北满、本特、中天、南钢、巨能等钢厂产量有所减少。

图2:2022年1-5月主要企业轴承钢产量占总产量比重

二、国内轴承钢市场表现

6月份轴承钢市场价格整体大幅下跌,供需严重失衡。6月,随着期货盘面大幅下跌,原材料价格高位回落,成本支撑性减弱,现货市场情绪较差,价格开始混乱下跌。虽随着月末利好政策陆续发布,市场心态有所修复,现货价格略出现小幅反弹,但由于需求持续性不足,价格涨势稍显乏力。近期价格持续走弱,出口减少后,国内供应压力或再度增加。进入7月,全国轴承钢生产企业并没有大幅度的停产减产,供给端压力犹在,而需求端表现平平,供需矛盾尚存。鉴于近阶段厂库、社库较往年同比处于高位,在市场面临较大的去库压力下,预计7月轴承钢市场或将低位盘整运行。

表1:目前轴承钢钢厂出厂承兑价

三、相关市场信息

(一)原料价格:

六月铁矿石价格大幅回调,需求转弱信号增强,现Mysteel62%澳粉指数为119.1美元/干吨。从需求端来看,钢厂由于成材需求不佳及利润仍处于亏损状态,多维持按需补库状态,询货谨慎,市场成交冷清;国内废钢市场大幅下挫,市场悲观情绪蔓延,月末均价在2863元/吨。随着钢坯价格的下调,钢厂利润空间不断压缩,废钢价格承压下行,预计短期废钢价格震荡运行为主;高碳铬铁市场价格偏弱运行,月末价格在9333元/吨。随着钢招价格落地,短期内铬系市场维持博弈态势,若铬矿持货商坚决挺价,下游铁厂因成本较高或将大面积减停产。近期仍需关注下游铁厂产量情况,需求变化对铬矿市场承压变化,警惕持续施压矿价的可能。

图3:2021年以来部分原材料价格变化情况

(二)下游行业

据中国汽车工业协会统计分析,2022年5月,汽车产销分别完成192.6万辆和186.2万辆,环比分别增长59.7%和57.6%,同比分别下降5.7%和12.6%。1-5月,产销分别完成961.8万辆和955.5万辆,同比分别下降9.6%和12.2%。随着汽车产业链全面复工复产,汽车市场呈现加速恢复态势,新能源汽车产销高速增长,产销同比均增长1.1倍。

图4:2021年以来月度汽车销量及同比变化情况

四、结论

6月份轴承钢市场价格整体呈现弱势下跌态势,市场整体情绪较为悲观。近阶段市场库存整体处于持续累库的形势,轴承钢钢管厂、锻造厂库存压力增加,市场商家已消化前期库存为主,短期订货意愿较低。目前GCr15价格与45#碳结钢价差有所扩大,部分钢厂价差达到了700-900元/吨,下游忧虑情绪仍存。从国内主要钢厂了解到,当前钢厂7月接单情况尚不及预期,市场贸易商存在倒挂的情况,结算价与现货市场价格偏离。在当前宏观环境继续向好的现实下,市场悲观预期逐步得到修复,但回归产业角度,轴承钢下游需求未能看到明显增加点,且钢管厂、锻造厂回款压力持续加大,预计7月份国内轴承钢价格或低将位盘整运行,暂缺乏上涨动力。

1007次

1007次