概述:2022年1-9月国内轴承钢粗钢产量同比下降7.05%,轴承钢材产量同比下降3.03%。在疫情反复、美国加息预期引发衰退担忧等多重因素影响下,商家看空情绪渐增,市场价格呈震荡下跌趋势。截止到目前国内轴承圆钢50mm(连铸)均价为5440元/吨,较9月底下跌32元/吨,月环比跌幅为0.58%。目前风电轴承、冶金轴承、汽车轴承等下游行业表现并不能令人满意,整体需求仍然受到一定制约。再加上供给面短期处于增加态势以及商家对于后市的需求预期偏弱,难以完全转变市场悲观心态,预计11月轴承钢价格或将震荡趋弱调整。

一、国内轴承钢产量情况

(一)2022年1-9月轴承钢产量:钢材、粗钢同比双双下降

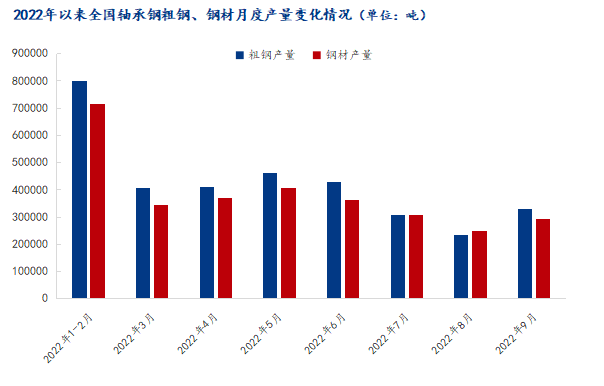

根据特钢协统计数据显示,2022年1-9月我国主要优特钢企业轴承钢粗钢产量为337.70万吨,与去年同期相比下降7.05%;2022年1-9月我国主要优特钢企业轴承钢材产量为305.09万吨,与去年同期相比下降3.03%,详见图1。

图1:2022年以来全国轴承钢粗钢、钢材月度产量变化情况

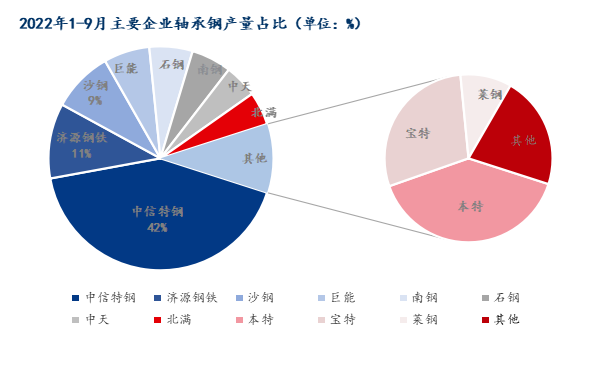

(二)2022年1-9月轴承钢各生产企业成品材产量:钢厂产量同比减少

从图2可以看出,目前轴承钢产量较大的生产企业分别是:中信特钢(兴澄特钢、大冶特钢、青岛钢铁)、济源钢铁和沙钢(东北特钢、永钢),占到总产量的62%。2022年1-9月轴承钢整体产量在减少,石钢、莱钢、济源、建龙等钢厂产量较去年同期相比小幅增加,西宁、北满、邢钢、中天、本特、南钢、巨能、中信等钢厂产量均有所减少。

图2:2022年1-9月主要企业轴承钢产量占总产量比重

二、国内轴承钢市场表现

10月份轴承钢市场价格呈震荡下跌趋势,需求端表现乏力。从供应角度看,8月份轴承钢产量处于低位,9月起随着部分钢厂检修结束,近阶段钢厂产量增加,供应压力显现。目前厂库、社库延续去库为主,轴承钢管厂、锻造厂需求下滑明显,终端用户采购较为谨慎,市场去库速度正在放缓。鉴于需求环节对价格起到的支撑效应比较有限,在供强需弱的现实下,市场信心不足,预计11月轴承钢价格或将震荡趋弱调整。

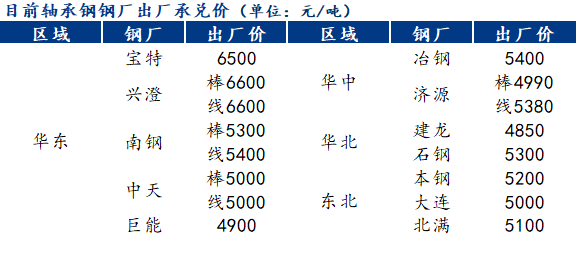

表1:目前轴承钢钢厂出厂承兑价

三、相关市场信息

(一)原料价格:

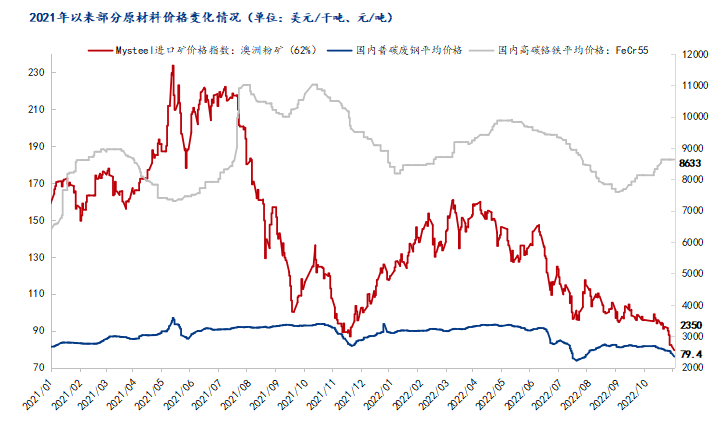

10月铁矿石价格跌幅Z为明显,现Mysteel62%澳粉指数为79.4美元/干吨。目前来看,铁矿价格在十月底深跌过后已经触及非主流矿成本线,如果短期继续走负反馈逻辑,那么打压重心可能从铁矿转向高估值的双焦,而铁矿有望在成本支撑下出现企稳或者反弹趋势;国内废钢市场弱势运行,月末均价在2350元/吨。受到钢厂亏损的影响,以及钢材价格或有持续走弱的可能性,纵使废钢需求随着电炉厂复工复产及废钢经济效益的回升而增加,但短期弱势的态势较难改变,预计后期废钢价格或跌势放缓,小幅下调为主;高碳铬铁市场偏强运行,月末价格在8633元/吨。当前下游不锈钢厂补库需求仍在,铬铁供应缺口仍存。上游原料高位运行,成本压力促使下,工厂让利意愿较低,预计短期内铬铁市场弱稳运行。

图3:2021年以来部分原材料价格变化情况

(二)下游行业

据中国汽车工业协会统计分析,2022年9月,中国汽车产销量分别为267.2万辆和261万辆,同比增长了28.1%和25.7%。1-9月,汽车累计产销分别完成1963.2万辆和1947万辆,累计同比分别增长7.4%和4.4%。9月汽车月产销快速增长,总体呈现“淡季不淡,旺季重现”的态势,带动行业企稳回升。且车辆购置税减征政策的持续发力,在传统黄金消费季,车市提振效果明显。

图4:2021年以来月度汽车销量及同比变化情况

四、结论

回顾10月份轴承钢市场,大部分材料呈现回落的态势,个别材料价格大体持稳,市场需?持续走弱。宏观方面,美联储?息预期尤在,市场整体信心仍偏弱。从供应角度看,考虑到年度生产指标等相关因素,钢厂整体减产可能性较小,供应压力显现。需求端方面,轴承钢管厂、锻造厂需求下滑明显,较往年同期的情况相比略显低迷。心态方面,当前整体需求仍保持疲软,金九银十双双落空,对于后市行情商家多持偏悲观态度。在缺乏宏观面利好政策支撑、供需矛盾依旧突出下,预计11月轴承钢价格或将震荡趋弱调整。

1018次

1018次